买房首付多付还是少付点好?为什么?

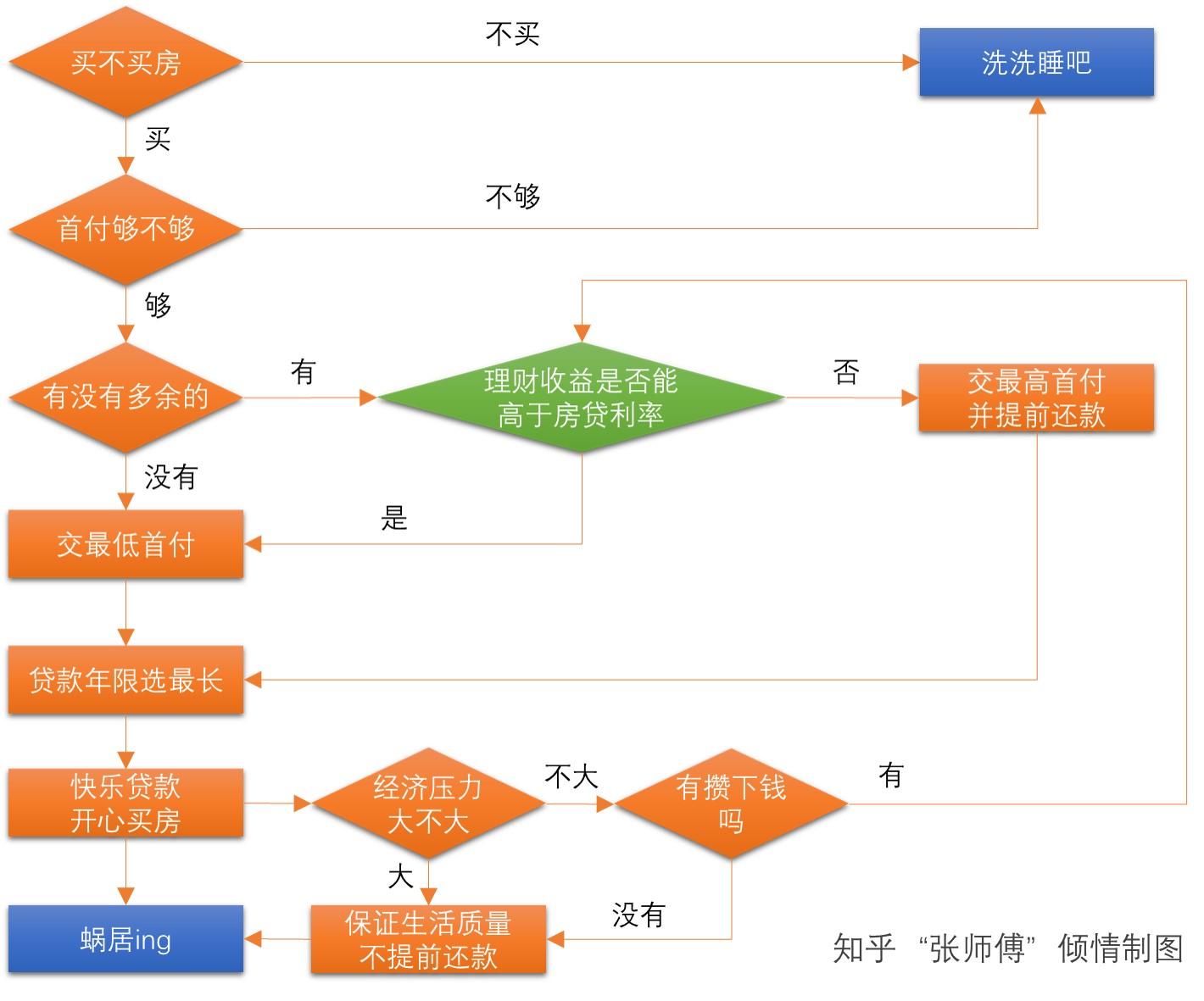

觉得原答案太长,新答案就一张图吧。绿色的框才是问题的核心,其他都因素都可以忽略。房价涨和跌只影响“买不买房”,而不影响贷不贷款或怎么贷款。至于期限问题,我肯定选择最长期限,未来是否提前还款的主动性将掌握在自己手里,根据实际情况来。

以下为原答案:

简明扼要的好答案是这样的:付最低的首付,办最长的期限。原因是很难再找到比买房更好的机会从银行合法弄到一大笔钱,从而让自己手里的钱去干点能让钱生钱的事情。

其实贷款买房相当于杠杆炒股,首付25%(假设)的钱是自己的,贷款的75%钱就是3倍杠杆,一旦房子升值你的收益就不仅仅是首付款升值,别忘了3倍杠杆也升值啊,而你为此还的月供就相当于杠杆的使用费,想比房子升值,每月几千上万元的月供完全不值一提。

那么你自己手里省下来的钱呢?你可以再买一套嘛,或者做点别的,最不济买银行理财,年利率都高于房贷利率,为什么不花银行的钱而要花自己的呢?

有人说了,万一房价跌了呢?问得好!房价要是跌了,杠杆风险也是3倍,不过这跟真的杠杆有区别,你可以迅速割肉跑路啊,不会被立刻套死。而且你自己付的首付款多与少,或者说你付全款,能阻止房价下跌吗?不能,所以和这个问题无关。

最后还有一个考虑因素:人民币的购买力在持续下降,你现在的月供在10年后看,很可能不值一提。

一句话回答这个问题是:

如果你的稳定理财利率能够高于房贷贷款利率,那么首付少付合适;

反之,如果你的稳定理财利率低于房贷贷款利率,那么首付多付合适。

因为从理性的角度讲,首付多少合适这个问题,只跟“贷款利率”和“理财利率”两个要素有关,和你的年收入,当前存款,消费习惯等等都没有关系。

为什么这样说呢。我曾经在这个答案下面详细回答过这个问题,大家可以参照:

房款首付五成贷款二十年和首付六成贷款十五年那个比较划算?这里再简明的说明一下这个答案。

比如贷款年利率是4.3%,理财年利率也是4.3%。你现在有现金100万,你拿40万付首付和拿100万付首付会有什么区别呢?

100万首付比40万首付显然少了60万房贷,这60万房贷一年会产生60万*4.3%=2.58万利息,就是你一年要多还2.58万的房贷。

另一方面,100万首付比40万首付多了60万现金可以理财,这60万理财一年会产生60万*4.3%=2.58万利息。

看到了吗?理财产生的利息就是你多还的贷款利息,你拿理财利息去还多出来的房贷就好了,这相当于你首付多少都无所谓。当然,如果理财利率高的话,显然你就能在还完贷款的前提下能拿到更多的理财盈余;如果贷款利率高的话,理财的利息就入不敷出了,不够还贷款利息了。

可能有的人还是有疑问,我的房贷是一个月还一次不是一年还一次啊,我每个月还有工资入账啊,我的理财本金可能随着时间逐渐积累上升啊,我的房贷会逐月下降啊,等等等等问题。但在理财利率和贷款利率不变的情况下,这些都不影响最终你的资产总和。如果你还不能确信这件事情,可以尝试一下我的这个计算房贷和理财结果的python小程序,其中考虑了每月净收入,每月还款,每月理财收入等各个因素的影响,计算N年后你的资产总和,你只要输入所有关心的参数,就会验证你的实验结果。

wzhe06/SmartHousingLoan当然,首付少的话,还有一些其他好处,比如流动性资金会多一些,能够抓住未来更多的投资机会,能够有现金应对更多的不可知的应急事件等等。但如果只考虑未来N年的资产总和的结果,你的首付是应该多还是应该少,再次强调,只和贷款利率和理财利率有关。

理财利率高,少首付,理财利率低,多首付。

当然,你的稳定年化利率能有多少,这个跟每个人的理财能力关系太大了。所以首付到底多少好没有一定的答案。一般来说,你极度厌恶风险,不喜欢P2P,股票,基金甚至银行理财这些“乱七八糟”的理财方式,那么多首付,按部就班的还钱就好。

你如果对理财比较感兴趣,对各种理财渠道比较熟悉,那么少首付,把自己的稳定理财利率跑赢4.9%(公积金贷款利率只有3.25%)并不是一件难事。

个人建议大家选择少首付,丰富自己的资产组合,毕竟作为一个现代人,关注家庭的财务安全和具备挑选多投资标的组成投资组合的能力是必不可少的。

银行本身就是最好的理财机构,

你觉得一般情况,他会给你套利空间?

你当银行是傻子,

你才是傻子!

大多数人喜欢自作聪明,

一些大V也喜欢自作聪明,或者忽悠群众

正常情况银行是不可能给你套利空间的,

否则银行怎么运营下去了?

留下足够意外的钱,比如生病等,

其余的全部给了,

房贷是人生中最优惠的贷款,

这句话没有错误,

但房贷必然高于大多数理财收益,

你没钱,可以借,这个利率不高,

但你有钱,还是给了吧,

许多人喜欢拿着4.9%的房贷利率在历史上说话,

其实4.9%的房贷是历史最低的,

以前房贷利率都高于4.9%,

普遍在6%左右的贷款利息,

7%的房贷利率也不少见,

目前正常理财,你理财可以到年利率5%谢天谢地了,

信托有风险的,且要求资本高,

基金需要你熟悉股市,

有人说我的理财利率可以到年8%,10%,

这些绝对是有风险的,

你有权力,有渠道,有头脑可以,

但大多数人理财真的利率超不过5%,

银行本身就是最好的理财机构,

你觉得一般情况,他会给你套利空间?

薅银行的羊毛,让银行哭去吧。

这件最正确的姿势是:用最少的首付,贷最多的款,申请最长的年限。

理解了房地产+金融的奥妙,你就掌握了财富生长的秘密。

所以年轻人一定要利用好这个最大的购房“福利”。

如何通过买房躺赚一年工资,文末有【福利】免费送你。

首付多和少的区别在于,首付多些,贷款利息就少些,而首付少些,贷款利息就多,这直接影响力自己的月供压力。有些年轻人在首次置业的时候,会考虑到当前自己的还款能力还稍有不足,希望自己当下有钱的时候可以多付首付,未来压力小一些。

但是这种观点有非常大的误区,主要有下面4个原因。

(1)房贷是目前最划算的金融产品

你现在能够用的房贷资金,是能够使用到最便宜的资金成本。公积金的贷款利息是3.25%,商业贷款的平均利率在5.51%,两者组合起来的资金成本,已经是比较低了。

长期看,房贷是目前最划算的金融产品,不用的话错失了一个非常大的机会。

目前全国很多城市的房贷利率上浮比例较大,部分城市房贷利率上浮20%的比较常见,所以房贷利率是5.88%。虽然这个利率已经不低了,但是相对于市面上其他类型的贷款,这还是非常划算的。

现在房贷最新的计算方式是LPR报价结合加点形成,跟之前的房贷利率差别不大,后面会详细说明。

(2)利用杠杆可以数倍放大收益

低首付可以利用资金杠杆,最大程度撬动这套房子,如果房价上涨,则会数倍放大收益。当然,如果房价下跌,也很容易跌没首付。

假设100万的房子,3成首付可以30万买入,如果房子一年时间涨了10万,你的30万就相当于赚了30%的年化收益,即使考虑当年的资金成本和利息,也至少有20%的收益,只要房价上浮一点,你的资金收益就会很高。

这个前提是选好筹码,并非随意买房就能赚到这个钱。

地产行业对杠杆的运用已经出神入化,房贷尚且如此,地产更是这样。前期只需要把土地款搞定,6个月开盘回款,就可以用钱生钱做下一个项目了。当然,最高层次的杠杆运营在于:以贷养贷,永不还贷。

(3)更少的首付可以买更大的房子

3成首付让你可以拥有更小的首付压力,这样同样的钱可以买到更大的房子,敲动更大的杠杆,这样你的房子越大,将来的升值空间也就越大。

在当下鼓励生育二胎的背景下,多一个房间,就多一分价值。标准三房和四房,会成为未来的主流户型。所以在首付一定的情况下,选择更大的房子会更有优势。

同样是首付,如果选择3成,或许你可以买一个120平米的三房或四房,如果5成首付,你可能只能选择两房了。

(4)货币贬值幅度大,减轻实际还贷痛感

还有一个很重要的原因在于,物价上涨,货币贬值,房贷压力的实际痛感在每年减轻。货币的购买力在不断贬值,这是历史发展的大趋势,你的月供几千块或许在5~10年后,压力就没有你想的那么大了。

房奴的好处就在于通过长周期贷款,把利息成本摊低,让时间来为你减轻压力,让银行为你承担实际债务。

多余的钱拿去银行理财的方式也不错,但是鹏哥认为还是要先把房子选好,如果有多余的钱再考虑银行理财,银行理财一年的收益在4%~5%已经不错了,但是筛选好的房子升值潜力要比这个大得多。

延展知识:

根据最新的统计数据,一线城市的房贷利率还是比较低的,平均首套是5.15%,二线城市5.62%,三线城市5.69%。

其中,北京地区首套平均利率为5.12%、广州为5.13%、深圳为5.04%。那么全国房贷平均利率最优惠城市是扬州,平均利率是4.9%,扬州人民真的很幸福啊。(数据来自于融360)

下面是全国房贷利率最优惠银行的前十名。每家银行的房贷利率不太相同,所以你的房贷利率如果比较高,可以选择其他银行,但是很多时候,新房开发商会要求你到指定的银行办理房贷,那就没得选了,如果是二手房的话,还有得选。

上面说完商业贷款,这次再说一下公积金贷款,目前公积金贷款的利率是3.25%,真的很低了,考虑到每年的通胀率,这个钱可以说就是白给,所以一定要用好。

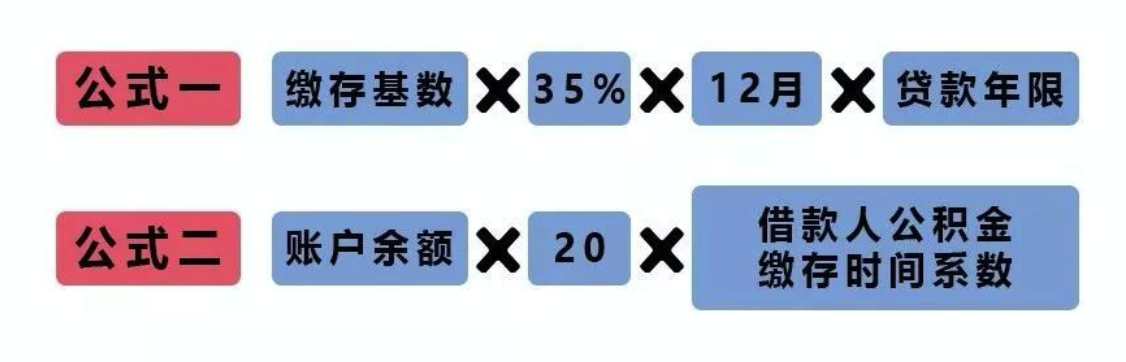

每个地方的公积金政策不同,但是主要的内容相似。如果想要用公积金贷款,一般是要满足两个条件:

首先保证账户足额,很多地方的公积金贷款额度是按照你的账户余额乘以一个倍数,最后得到你的可贷额度,当然这个额度不会超过个人最高贷款额度,如果是家庭的话有另外的额度;其次要保证连续缴纳一定时间。

武汉我了解到有两种计算公积金贷款额度的方式:一个是根据缴存基数,一个是根据账户余额,看哪种方式的可贷额度最多用哪个。

具体的计算方式不再列举,不懂的可以查询武汉公积金管理办法;

此外还有其他城市的:

北京公积金管理中心

上海公积金管理中心

广州公积金管理中心

深圳公积金管理中心

成都公积金管理中心

杭州公积金管理中心

重庆公积金管理中心

西安公积金管理中心

苏州公积金管理中心

天津公积金管理中心

南京公积金管理中心

长沙公积金管理中心

当然,公积金的内容不止于此,可以点进去这两个内容来看看需要你的:

在选择贷款的时候,会让你选择是等额本息还是等额本金,在这个回答下面有 @地产S姐 的回答,我就不搬运了,大家感兴趣可以去看下,简单明了:

(1)等额本金按揭贷款:就是根据贷款金额除以贷款期限(10或15年*12个月 )等于本金,利息随着本金的减少而递减,中途有钱可以多还或提前结束。这种方式的好处是,由于在初期偿还较大款项而减少利息的支出,比较适合还款能力较强的家庭。

(2)等额本息按揭贷款:就是本金不变,利息根据贷款期限的长短平摊到每个月,如果在利率不变的情况下,这贷款时间内每月所还的金额是不变的。等额本息还款方式是在还款期内,每月偿还同等数额的贷款(包括本金和利息),可以有计划地控制家庭收入的支出,也便于每个家庭根据自己的收入情况,确定还贷能力。

鹏哥推荐大家使用等额本息还款,前期还款压力小些,而且随着时间的推移,你的房子后面的贷款大部分是要转手由别人来还,所以不用担心总体利息多,赎楼的时候会把这些成本计算进去的。

最新出台的LPR制度,总体的解读是不要过于担心,最终房贷利息的高低是要看落地房贷利率,现在的政策要求是不会有明显的变化,所以你的房贷利息也不会有什么变化。

更详细的内容可以看我之前的解读:

如何看待2019年8月央行调整新发放商业性个人住房贷款利率?意味着什么?

码字不易,麻烦大家动动小手点个赞,感谢大家的支持,另外经常会有朋友问我某个城市某个片区的房子到底能不能买,我统一回复一下:

年轻人的首套房到底应该怎么买?

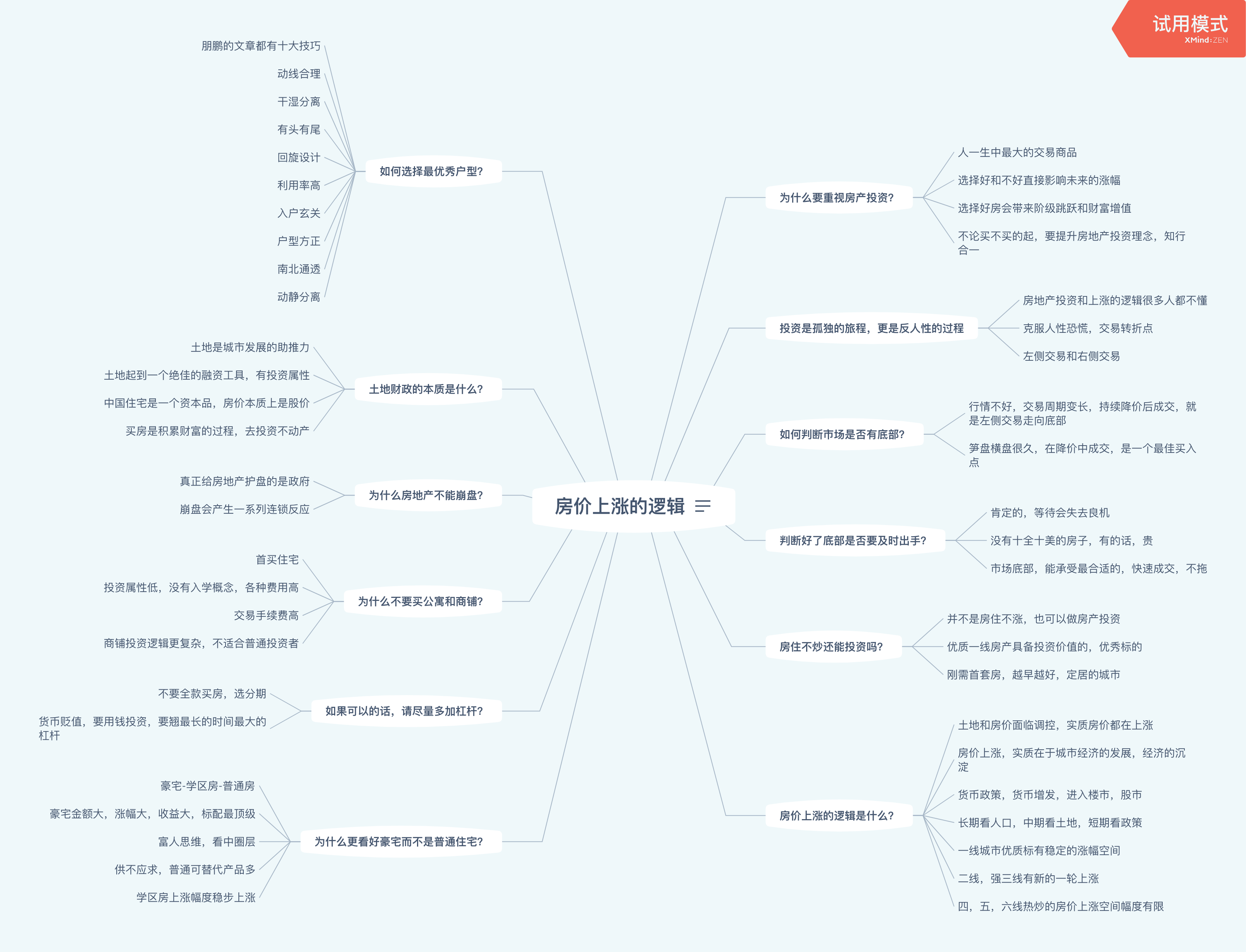

也许你看了很多零碎的房产干货,还报了一堆课程,依然不知道该如何买房。我非常懂你的心情,因为我也是这样过来的。因此我把房产入门到精通做成一套可复制的流程,不是零散的干货,而是一步步教你先学习哪些基础知识,明白房价上涨的逻辑后学会筛选房产,不断打造自己置业体系,只要按照步骤进行,你就能买到优质的房子。

1、2019~2020这个时间段适合买房吗?

2、买房看房时需要注意哪些?

3、你理想中的完美户型长什么样?

4、父母全款买房给我结婚用,女方要求只写她的名字,合理吗?

此外,我还准备了价值499元的重磅福利《房价上涨的逻辑》和筛选工具模板,帮你升级房产理念,理清筛选房产的思路和逻辑,让你也能拥有专家级的投资眼光,实现月薪5000也能买到优质好房。

需要的朋友请私信“房产”,免费分享给你。资源宝贵,每天仅限前5个名额。

①《房价上涨的逻辑》公开课

关于房价,我曾经在一次公开课上做过分享,主题是《房价上涨的逻辑》,是一堂音频课,时间不长,很快就可以听完还能解决很多小白的问题。

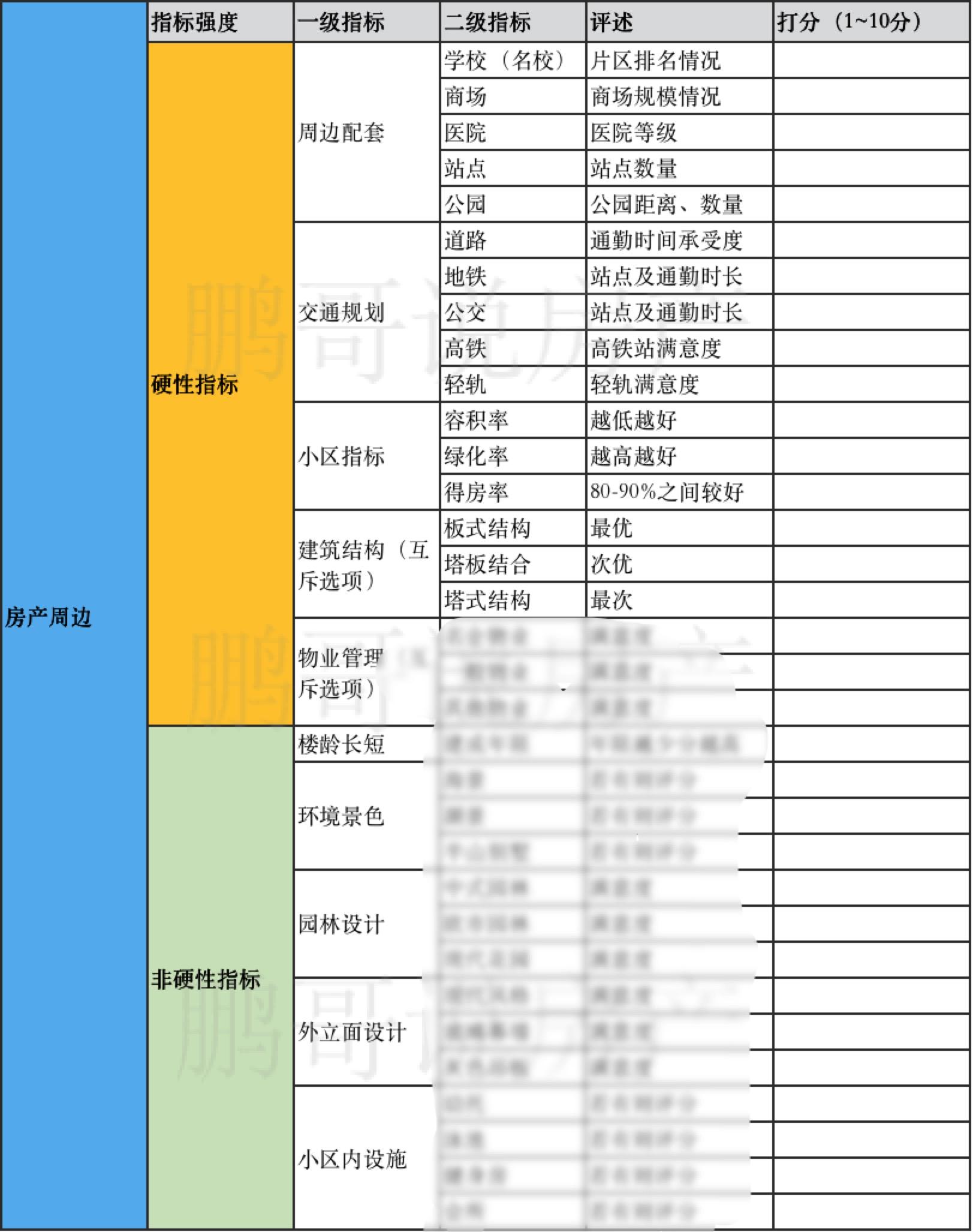

②房产周边评分模板

关于房产周边,我总结了10个一级指标和33个二级指标,基本上覆盖齐全房产价值分项,帮助你从微观角度评价房产。

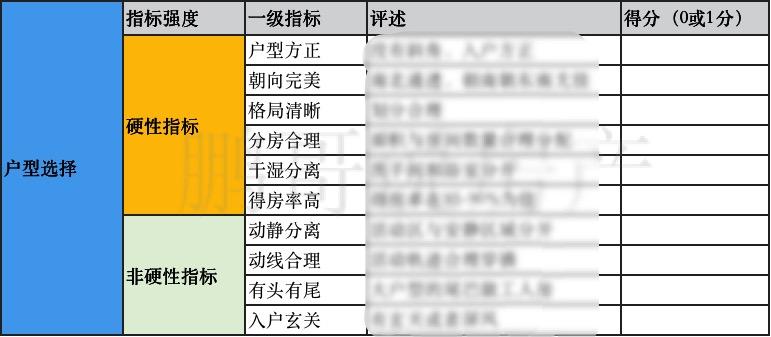

③户型筛选模板

关于户型,我有一套人人可复制的户型筛选方法,一共10条标准,按照这个表格去打分,基本上就可以筛选出最优质的户型。

逻辑上当然你想法是对的,在通货膨胀的情况下,你少付一些首付,多带一些款,用足金融杠杆。我看到高赞答案也是这么说的。但要注意这里有几个前提。

第一,你要确保你的收入上涨的速度是高于通胀速度的。很多人说通胀条件下你多贷款,这样还款的时候压力显得小,痛苦感变小,仿佛通过通胀占了银行的便宜。这事儿有个前提,就是你的收入上涨要高于通胀上涨的速度,否则你只会变得更痛苦。

比如说,你带了100万的款,你年收入是10万。结果第2年通货上涨了4%。理论上说你的100万贷款变得更不值钱了,你还款压力变小了。那是因为你要假设你的收入上涨是高于4%的。比如5%,那么你用10.5万的收入还原来的贷款当然轻松了,但如果你的收入没涨,那你还款的压力依旧大呀。何况你除了还款,还要承受更贵的生活成本。所以要合理预期自己的收入,不要面对通胀就盲目乐观。

第二,所谓的用足金融杠杆获得的收益也有前提。前提是你用省下来的现金进行再投资,所获得的收益要高于贷款利率。

比如你有100万。如果你全款买了一个100万的房。则你手边就没钱了,当然你也就不会额外付利息。如果你花20万首付贷款80万买了个房。那么每年你要付贷款利息6%计算,4.8万。而你手中有80万现金,可以用于再投资。如果80万现金再投资的收益不到4.8万,则这笔买卖总的来说你就是亏的。简单的说贷款利率6%,你留在手里的资金再投资的收益一定要高于6%,才有意义。否则你还不如少贷点。

当然在真正操作的时候,你手里面有现金,你的生活质量可能会高一些,流动性本身是有价值的,放一些流动性高的资产可以应付生活中一些意想不到的变故……这些在收益以外的因素也是需要考虑的。

至于说高赞答案提到的,由于房价上涨,你使用了杠杆,上涨的倍数被放大了。我觉得在现在这个阶段,应该不需要去考虑。按你所描述的,你应该是为了居住,为了结婚而买的房,你当然不会因为房价上涨一点就把它卖掉去赚投资收益。更何况现在限购的情形下,你真的想卖一套房子,可没那么容易。少说4,5个月,多则半年一年。流动性不能保障的,所谓收益暂时就不用考虑了。

所以建议你合理的考虑自己收入上涨的预期和手中留有现金时候再投资的预期收益,以及贷款按揭每月偿付完对自己生活品质的影响。不要盲目的放大杠杆。